معرفی ایچیموکو به عنوان یک شاخص تحلیل تکنیکی

ابزارهای فنی بسیاری در بازار های مالی وجود دارند که به معامله گران کمک می کنند تا به یک نمای کلی از روند بازار دست یابند؛ یکی از قدیمی ترین و دقیق ترین این ابزارها را می توان اندیکاتور ایچیموکو (Ichimoku) دانست. ایچیموکو یک شاخص فنی است که به شکل یک ابر در نمودارهای قیمتی نشان داده و در تحلیل تکنیکال به کار گرفته می شود. این اندیکاتور مخصوص یافتن نقاط مهم معاملات مانند حمایت/مقاومت، خطوط روند و … است که برای تریدرها از اهمیت بالایی برخوردار می باشد.

این ابزار تخصصی از قدمت بالایی برخوردار بوده و در سال 1969، به دست گویچی هوسادا [Goichi Hosoda] ساخته شده است. ایچیموکو یکی از دقیق و ریز بین ترین ابزارهای فنی برای تحلیل تکنیکال در نظر گرفته می شود که تنها در یک نگاه، اطلاعات خوبی را به معامله گران ارائه می دهد. در این مقاله، ما می خواهیم ” نکات طلایی ایچیموکو” را شرح داده و همچنین سیگنال طلایی ایچیموکو را به شما عزیزان معرفی کنیم.

شناسایی سیگنال طلایی ایچیموکو

آیا تا به حال در مورد سیگنال طلایی Ichimoku چیزی شنیده اید؟! در این باره باید بگوییم که این شاخص از چندین بخش مهم برخوردار است که توسط آن، معامله گران می توانند سیگنال های معاملاتی از این اندیکاتور دریافت کنند. درواقع 4 بخش اصلی در ایچیموکو وجود دارد که ابر کومو توسط آن به نمایش درآمده و سیگنال های مختلفی را در اختیار تریدرها می گذارد. با استفاده از این بخش های اصلی، معامله گران می توانند روند معاملات را شناسایی کرده و از نحوه شکل گیری ابر کومو مطلع شوند. در ادامه، این 4 بخش اصلی را دسته بندی کرده ایم:

| اجزای تشکیل دهنده ایچیموکو | مشخصات |

| تنکانسن/ Tenkan Sen | میانگین کم ترین/بیشترین قیمت در 9 دوره اخیر. |

| کیجونسن/ Kijun Sen | میانگین کم ترین/بیشترین قیمت در 26 دوره قبلی. |

| سنکو اسپن/ Senkou Spans [سنکو A و سنکو B] | از 2 نقطه مهم تشکیل شده است که با سنکو A و سنکو B نشان داده می شود. سنکو A توانایی پیش بینی قیمت در 26 روز آینده را دارد و سنکو B بیشترین/کم ترین قیمت 52 دوره قبلی را نشان می دهد. |

| چیکو اسپن/ Chikou Span | با میانگین گرفتن قیمت در 26 دوره قبلی، سیگنال خرید/فروش را ارائه می دهد. |

تشکیل ابر کومو

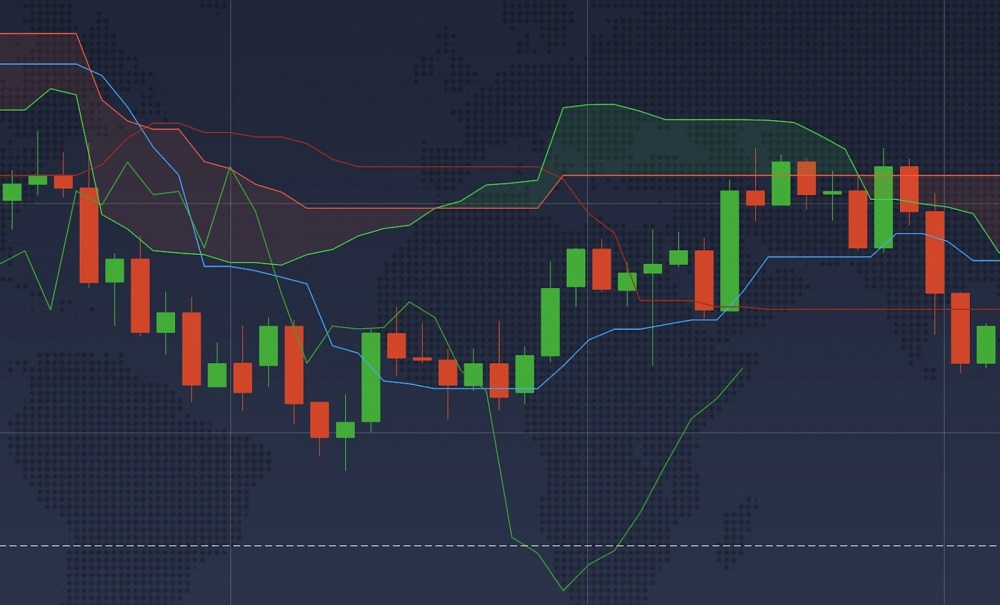

ابر کومو (Ichimoku Cloud) را می توان به عنوان اصلی ترین و مهم ترین بخش ایچیموکو دانست، چراکه انواع سیگنال طلایی ایچیموکو با استفاده از ابر کومو نشان داده می شود. ابر کومو در 4 بخش اصلی اندیکاتور [تنکانسن، کیجونسن و …] تشکیل می شود که در هر محدوده، اطلاعات مفید و متفاوتی را برای سرمایه گذاران بازگو می کند. در کل، 2 نوع ابر کومو وجود دارد:

- ابر صعودی: زمانی که سنکو A بالای محدوده سنکو B قرار بگیرد، نشان دهنده یک روند صعودی و سیگنال ورود به بازار است که با رنگ سبز در نمودارهای قیمتی نشان داده می شود.

- ابر نزولی: هنگامی که سنکو A پایین تر از محدوده سنکو B قرار بگیرد، روند نزولی بازار را نشان می دهد که با رنگ قرمز مشخص می شود.

کراس ابر

کراس ابر را می توان به عنوان سیگنال طلایی ایچیموکو معرفی کرد، چراکه یکی از الگوهای مهم در این اندیکاتور است که سیگنال خرید/فروش را ارائه می دهد. انواع کراس ابر در ایچیموکو وجود دارد که به شرح زیر می باشند:

- کراس تنکانسن و کیجونسن (Kijun Sen Cross): این حالت زمانی رخ می دهد که تنکانسن خط پایه یا کیجونسن را قطع کند که 2 سیگنال صعودی و نزولی را نشان می دهد؛

- کراس سنکو اسپن (Senkou Span Cross): زمانی که خط سنکو اسپن A از سنکو اسپن B عبور کند، کراس اسپن اتفاق می افتد. محل تقاطع این دو خط مهم، سیگنال خرید/فروش در 26 روز آینده را نشان می دهد؛

- کراس چیکو اسپن (Chikou Span Cross): این حالت به زمانی اشاره دارد که خط چیکو اسپن بالای قیمت [نشان دهنده روند صعودی و سیگنال خرید] و یا پایین آن [نشان دهنده روند نزولی و سیگنال فروش] قرار بگیرد؛

- کراس برابری: کراس برابری، نشان دهنده عدم تعادل بازار است؛ این حالت زمانی اتفاق می افتد که دو خط تنکانسن و کیجونسن بر روی هم قرار بگیرند.

تقاطع خطوط چیکوجو و کیجون

خطوط چی کوجو یا چیکو اسپن، یکی از مهم ترین بخش های اندیکاتور ایچیموکو به شمار می رود که از تقاطع آن با خط کیجونسن اطلاعات بسیار کاربردی دریافت می شود. زمانی که خط کیجونسن بالای خط چیکو اسپن [چی کوجو] حرکت کند، یک سیگنال خرید ایجاد می شود. در مقابل، اگر کیجونسن پایین تر از خط چیکو اسپن حرکت کند، یک سیگنال نزولی و فروش را نشان می دهد. درواقع این نوع کراس در ابر کومو، از نکات طلایی ایچیموکو محسوب می شود که سیگنال خرید/فروش را در اختیار معامله گران می گذارد.

نحوه سیگنال گیری از ایچیموکو

نحوه سیگنال گیری از ایچیموکو به صورت زیر است:

- سیگنالهای خرید و فروش بر اساس تقاطعها: هنگامی که تنکان سن (خط قرمز) از پایین به بالا کیجون سن (خط آبی) را قطع کند، سیگنال خرید صادر میشود. همچنین هنگامی که تنکان سن از بالا به پایین کیجون سن را قطع کند، سیگنال فروش صادر میشود.

- سیگنالهای خرید و فروش بر اساس ابر کومو (Kumo Cloud): هنگامی که قیمت بالاتر از ابر کومو قرار گیرد، بیانگر روند صعودی است و سیگنال خرید صادر میشود. از طرفی، هنگامی که قیمت پایینتر از ابر کومو قرار گیرد، بیانگر روند نزولی است و سیگنال فروش صادر میشود.

- سیگنالهای خرید و فروش بر اساس چیکو اسپن: هنگامی که چیکو اسپن (خط سبز) از پایین به بالا قیمتهای گذشته را قطع کند، سیگنال خرید صادر میشود. هنگامی که چیکو اسپن از بالا به پایین قیمتهای گذشته را قطع کند، سیگنال فروش صادر میشود.

- تایید روند با ابر کومو: اگر ابر کومو سبز باشد (سنکو اسپن A بالاتر از سنکو اسپن B)، نمایانگر روند صعودی است. همچنین اگر ابر کومو قرمز باشد (سنکو اسپن A پایینتر از سنکو اسپن B)، نمایانگر روند نزولی است.

اصول نوسان گیری با ایچیموکو

در ادامه اصول نوسان گیری با ایچیموکو را بررسی میکنیم:

- تعیین سطوح حمایت و مقاومت: ایچیموکو از خطوط میانگین متحرک برای تعیین سطوح حمایت و مقاومت استفاده میکند. خطوط Tenkan-sen و Kijun-sen به عنوان ابزارهای اصلی برای شناسایی این سطوح عمل میکنند.

- شناسایی نقاط ورود و خروج: نقاط تقاطع خطوط Tenkan-sen و Kijun-sen به عنوان نقاط ورود و خروج محسوب میشوند. اگر قیمت در این نقاط تقاطع قرار بگیرد، میتوان از آن برای شروع یا پایان معامله استفاده کرد.

- استفاده از ابر ایچیموکو: ابر ایچیموکو (Ichimoku Cloud) به عنوان ابزاری برای تحلیل روند بازار و شناسایی نقاط مهم عمل میکند. اگر قیمت در داخل ابر قرار گرفته باشد، این نشاندهنده روند صعودی است و اگر قیمت در خارج از ابر قرار گرفته باشد، روند فروشی را نشان میدهد.

- تحلیل تایم فریم کوتاهمدت: برای نوسان گیری کوتاهمدت، معمولاً از تایم فریمهای ۵ دقیقه، ۱۵ دقیقه و ۴ ساعته استفاده میشود. این تایم فریمها به نوسان گیران کمک میکنند تا به سرعت بازار پاسخ دهند و سود بیشتری کسب کنند.

تایید سیگنال طلایی ایچیموکو

هیچ ابزاری نمی تواند بازار را به طور کامل تحلیل کند و از عملکرد 100% برخوردار نیست! اندیکاتور ایچیموکو نیز با آنکه بسیار دقیق تر از اندیکاتورهای دیگر عمل می کند، اما درست بودن سیگنال های آن تضمینی نیست و بازار همیشه می تواند بر خلاف انتظار تریدرها واکنش نشان دهد. به همین دلیل، نیاز است که سیگنال مورد نظر به پشتوانه روش های دیگر تایید شده و سپس مورد استفاده قرار بگیرد. برخی از این روش ها را در ادامه ذکر کرده ایم.

استفاده از اندیکاتورهای دیگر مانند RSI یا MACD برای تأیید سیگنال

بهترین راه حل برای مطمئن شدن از صحت سیگنال ایچیموکو، استفاده از سایر ابزارهای فنی است. البته، برای این کار باید ابزارهایی را انتخاب کنید که بتوانند سیگنال ایچیموکو را تایید کنند. استفاده از اندیکاتورهای دقیق و محبوب دیگری همچون RSI و MACD می تواند در تایید سیگنال ایچیموکو نقش پررنگی داشته باشد. نحوه عملکرد این دو نمودار به شرح زیر است:

- اندیکاتور آی اس ای (RSI): RSI یک شاخص قدرت نسبی است که نقاط قیمتی و سطوح بازگشتی را تایید می کند؛

- اندیکاتور مکدی (MACD): یک میانگین متحرک همگرایی/واگرایی است که قدرت بازار یا حرکت مومنتوم را تشخیص می دهد.

افزایش حجم در جهت سیگنال، نشان دهنده قاطعیت بیشتر آن

جالب است بدانید افزایش حجم معاملات در جهت سیگنال ایچیموکو، می تواند مهر تاییدی بر صحت سیگنال بزند! چراکه افزایش حجم معاملات در جهت سیگنال به دست آمده، نشان دهنده علاقه مندی سایر تریدرها و ایجاد یک روند قوی در جهت سیگنال مورد نظر است. برای مثال، تصور کنید هم زمان با دریافت یک سیگنال خرید از سوی اندیکاتور ایچیموکو، حجم خرید در بازار نیز افزایش یابد، این بدان معنا است که سایر تریدرها نیز به دنبال خرید دارایی مورد نظر هستند و روند قدرت می یابد.

تعیین حد ضرر و حد سود برای هر معامله

یکی از نکات طلایی ایچیموکو را می توان استفاده از حد سود/حد ضرر معرفی کرد. با استفاده از این روش، شما می توانید سیگنال های خود را تایید کرده و در عین حال کنترل ریسک نیز داشته باشید. حد سود [Take Profit] مقدار سودی است که از معاملات دریافت شده و بعد از آن معامله به طور خودکار بسته می شود؛ حد ضرر [Stop Loss] نیز به مقدار ریسکی اشاره دارد که معامله گران می توانند تحمل کنند و با رسیدن به آن معامله به طور خودکار بسته می شود تا از ضرر بیشتر جلوگیری کند.

مزایا و معایب استفاده از سیگنال طلایی

تا این نقطه از مقاله چندین مورد از سیگنال طلایی ایچیموکو را به شما معرفی کردیم که هر یک از آن ها ویژگی های خاصی را به معامله گران عرضه می کنند. حال، می خواهیم مزایا و معایب استفاده از این سیگنال ها را به شما توضیح دهیم تا در تصمیم به استفاده/عدم استفاده از اندیکاتور مصمم شوید:

| مزایا | معایب |

| شناسایی روند کلی بازار | تحلیل با اندیکاتور ایچیموکو پیچیده است و نیاز به فراگیری آموزش در زمینه تحلیل تکنیکال دارد که فرایندی زمان بر در نظر گرفته می شود. |

| یافتن نقاط حمایت/مقاومت | با برخی از بازارها سازگاری مناسبی ندارد. |

| دریافت سیگنال خرید/فروش | در برخی مواقع، تاخیر در سیگنال ها مشاهده شده است. |

| بررسی روند ها | سیگنال های تولیده شده با این اندیکاتور تضمینی نیست. |

| شکل بصری ایچیموکو [ابر کومو در نمودارهای قیمتی] | |

| قدمت و دقت بالا در تولید سیگنال ها | |

| امکان ترکیب آن با سایر ابزارهای فنی “RSI” و “MACD” |

نکات طلایی استفاده از سیگنال ایچیموکو

استفاده از اندیکاتور ایچیموکو میتواند به شما در تحلیل بازار و تصمیم گیریهای معاملاتی کمک زیادی کند. برخی از نکات طلایی استفاده از سیگنالهای ایچیموکو عبارتند از:

- تشخیص روند بازار: یکی از مهمترین کاربردهای ایچیموکو، تشخیص روند بازار است. اگر قیمت بالای ابر کومو (Kumo Cloud) باشد، روند صعودی و اگر پایین ابر باشد، روند نزولی است.

- تشخیص سطوح حمایت و مقاومت: ابر کومو به عنوان یک منطقه حمایت و مقاومت عمل میکند. اگر قیمت به ابر نزدیک شود و نتواند آن را بشکند، احتمال برگشت قیمت وجود دارد.

- استفاده از حد سود و حد ضرر: برای مدیریت ریسک، همیشه از حد سود و حد ضرر استفاده کنید. این کار به شما کمک میکند تا در صورت تغییر ناگهانی روند، ضررهای خود را محدود کنید.

- تایید سیگنالها با سایر اندیکاتورها: برای اطمینان بیشتر، سیگنالهای ایچیموکو را با سایر اندیکاتورها مانند RSI یا MACD تایید کنید.

- تمرین و تجربه: استفاده از ایچیموکو نیاز به تمرین و تجربه دارد. با تمرین مداوم و بررسی نمودارها، میتوانید به مرور زمان مهارت خود را در استفاده از این اندیکاتور افزایش دهید.

جمع بندی

در این مقاله با «سیگنال طلایی ایچیموکو» آشنا شدید و «نکات طلایی ایچیموکو» را با یکدیگر بررسی کردیم. در کل، ایچیموکو یک شاخص فنی است که با استفاده از خطوط مختلف و یک ابر کومو، سیگنال های خرید و فروش را از خود تولید می کند. ایچیموکو یکی از قدیمی ترین ابزارهای تحلیل تکنیکال است که معمولا در بازار سهام و فارکس مورد استفاده قرار می گیرد. این ابزار مجموعه ای از شاخص ها را تشکیل داده که به عنوان یک سیستم معاملاتی مستقل در کنار هم عمل می کنند. با استفاده از اندیکاتور ایچیموکو می توان نقاط حمایت/مقاومت را شناسایی کرد، سیگنال خرید/فروش دریافت کرد و جهت روند را تشخیص داد که همگی منجر به افزایش موفقیت در معاملات می شوند. شما چه تجربه ای از «سیگنال طلایی ایچیموکو» دارید؟

سوالات متداول

اندیکاتور ایچیموکو شاخص فنی است که توسط یک روزنامه نگار ژاپنی به نام گویچی هوسادا (Goichi Hosoda)، در سال 1969 منتشر شد؛ این اندیکاتور در تحلیل تکنیکال به کار گرفته می شود.

سیگنال طلایی ایچیموکو به مواقعی اشاره دارد که بهترین استراتژی معاملاتی به کار گرفته شود، مانند:

- زمانی که قیمت بالای ابر کومو قرار دارد؛

- هنگامی که ابر کومو سبز است؛

- دهانه چیکو بالای شمع ها [candles] قرار داشته باشد؛

- خط تنکانسن بالاتر از کیجونسن قرار بگیرد و … .

این اندیکاتور دارای 4 بخش اصلی به نام های تنکانسن [tenkan-sen]، کیجونسن [kijun-sen]، سنکو اسپن [senkou span] و چیکو اسپن [chikou span] است.